日経平均株価がバブル崩壊後の最高値を突破しました。思い返してみますと、岸田首相の2022年5月5日のロンドンでの講演における「インベスト イン キシダ」が号砲だったのかもしれません。

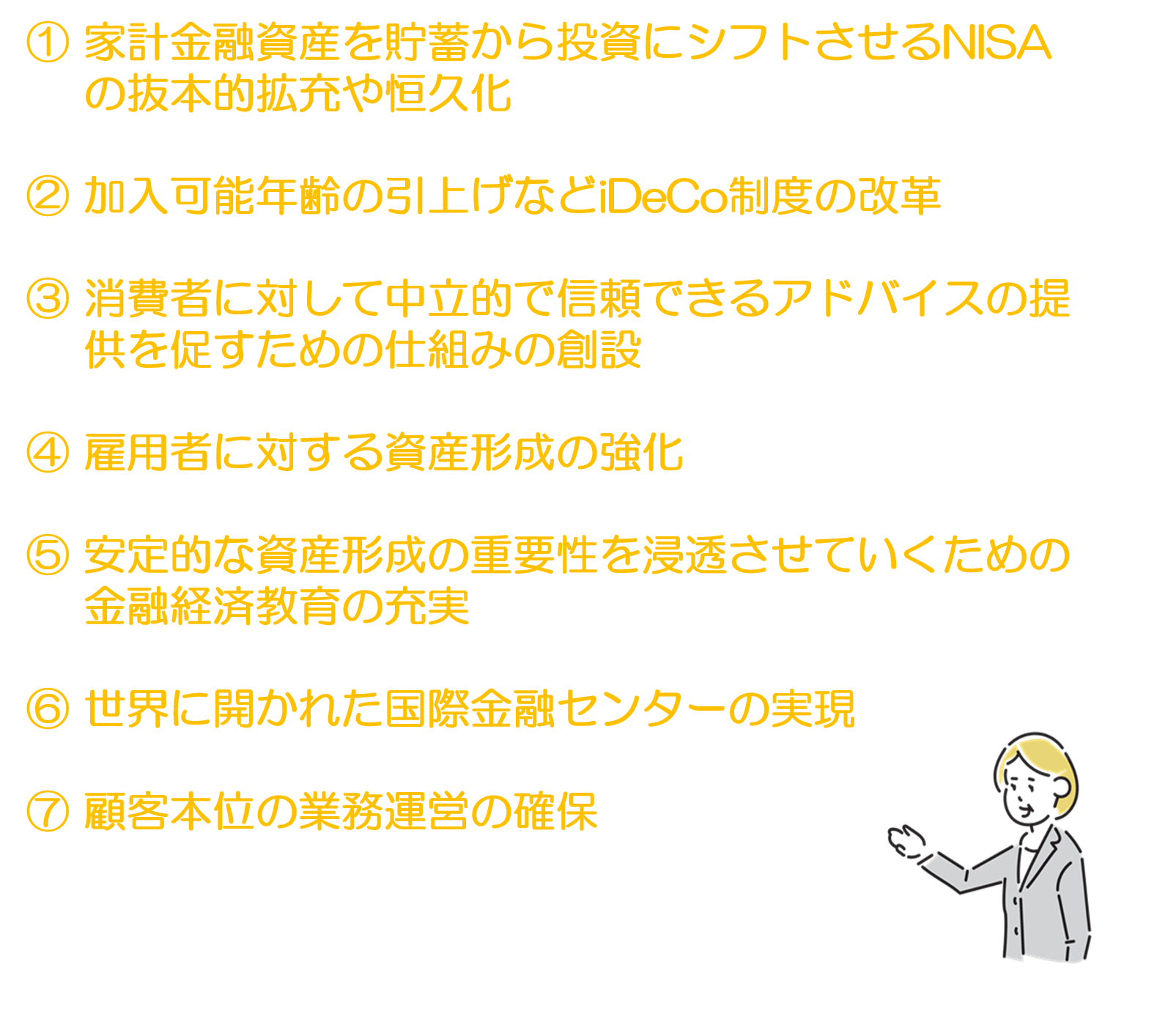

その後、「インベスト イン キシダ」で言及されました「人への投資」は、「資産所得倍増プラン」として具体的な政策対応が提示されました。まずは、この「資産所得倍増プラン」から振り返ってみましょう。「資産所得倍増プラン」では、以下の7本柱の取組を一体として推進することにしています。

「資産所得倍増プラン」の目標としては、第一に、投資経験者の倍増を目指しています。具体的には、5年間で、NISA総口座数(一般・つみたて)を1,700万から3,400万へと倍増させることを目指して制度整備を図ります。 加えて、第二に、投資の倍増を目指しています。具体的には、5年間で、NISA買付額を28兆円から56兆円へと倍増させ、その後、家計による投資額(株式・投資信託・債券等の合計残高)の倍増を目指しています。これらの目標の達成を通じて、中間層を中心とする層の安定的な資産形成を実現するため、長期的な目標としては資産運用収入そのものの倍増も見据えて政策対応を図るというものです。

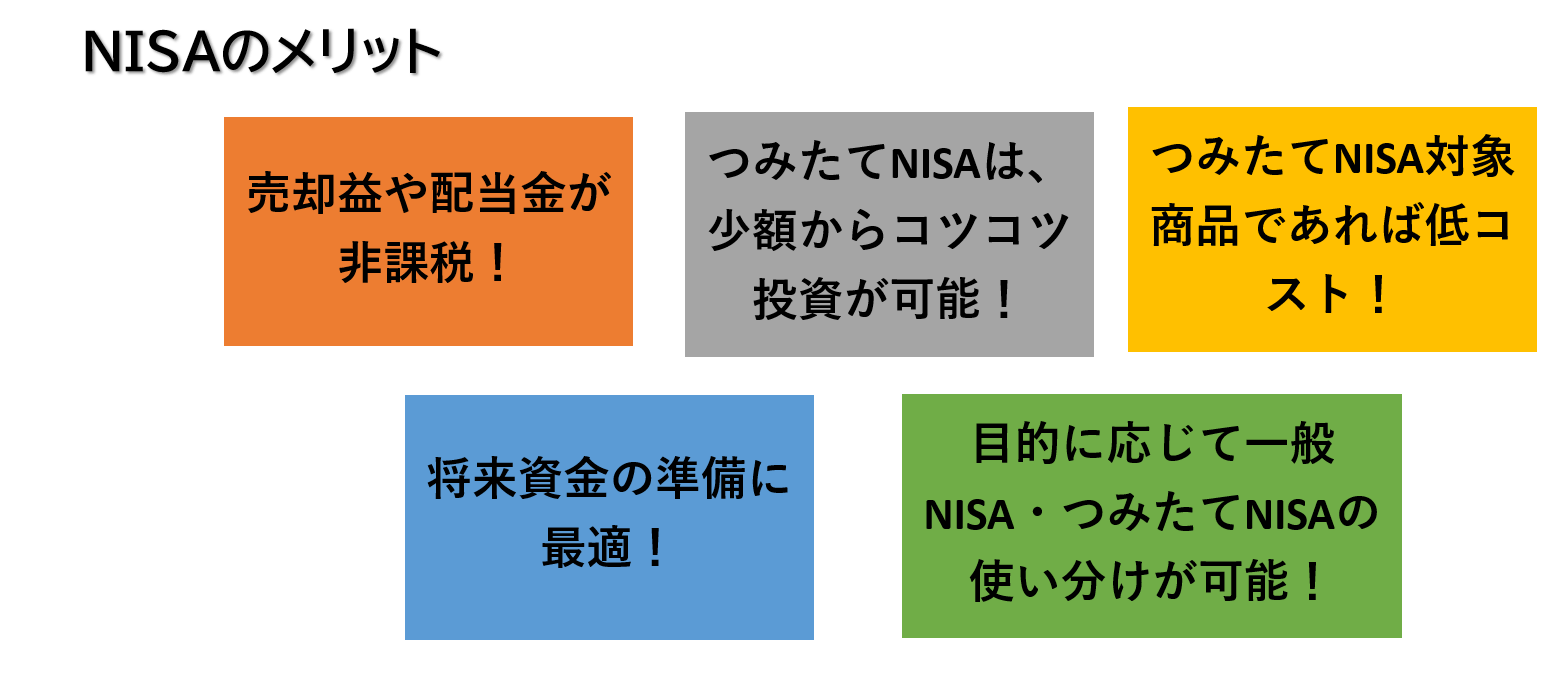

さて、この「資産所得倍増プラン」の主要政策の1つが、一番目の柱であるNISAの抜本的拡充と恒久化です。それでは、現行のNISA制度について、振り返ってみることにしましょう。通常、株式や投資信託などの金融商品には、売却して得た利益や受け取った配当に対して約20%の税金がかかります。 NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益や配当が非課税になる制度です。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がつけられました。

NISAは、成年が利用できる一般NISA・つみたてNISA、未成年が利用できるジュニアNISAの3種類があります。

この現行NISAに関して、金融庁において、2022年12月末時点の一般NISA、つみたてNISA 、ジュニアNISAの口座数及び買付額について調査したところ、結果(速報値)は、口座数が、一般NISA1,079万口座、つみたてNISA725万口座、ジュニアNISA97万口座、買付額が、一般NISA27兆9,260億円、つみたてNISA2兆8207億円、ジュニアNISA8,119億円でした。

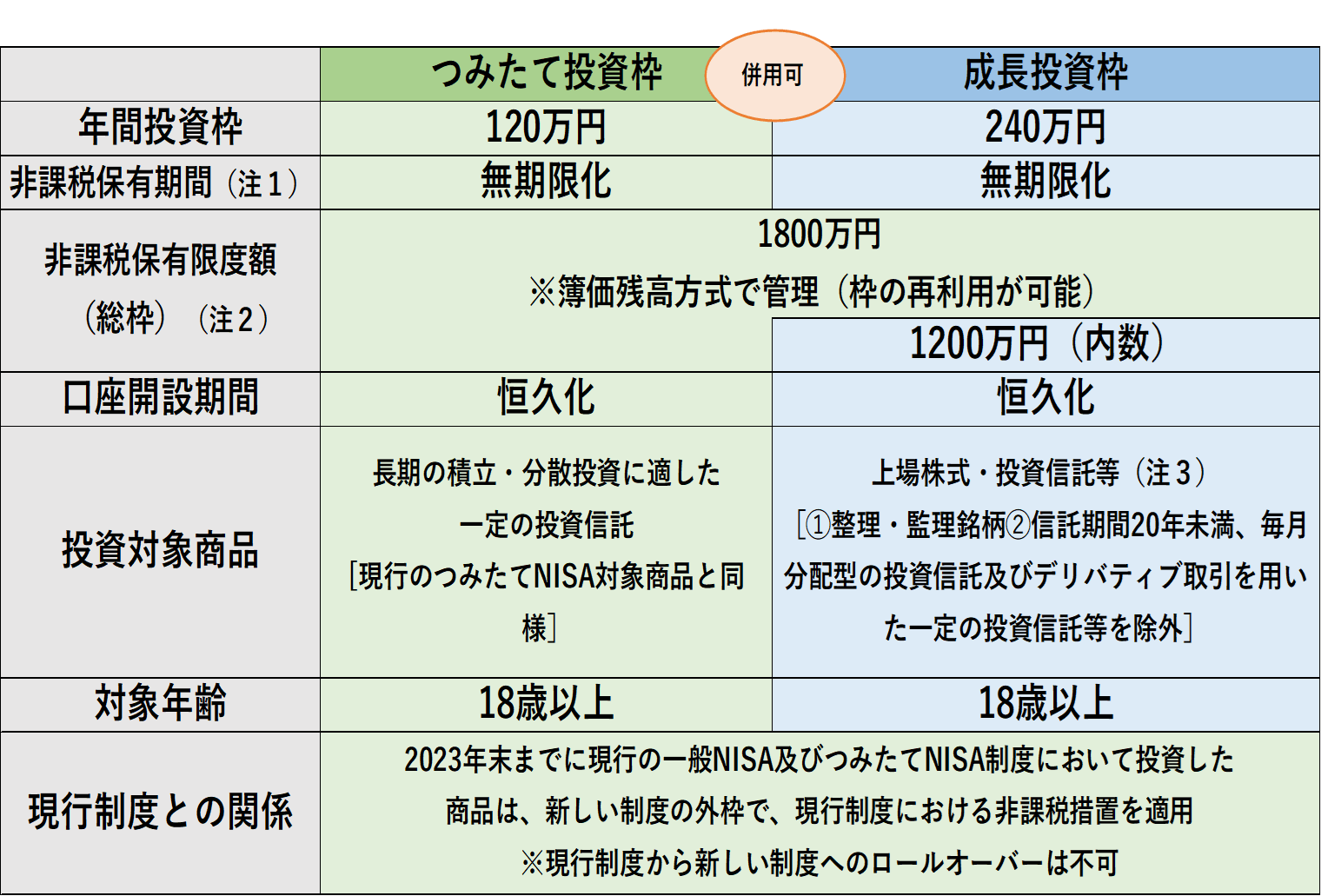

なお、現行NISAが期間限定であること等理由は様々ではあろうかと思いますが、NISA口座を開設したものの未利用のままの方やそもそも預貯金のみしか利用しない方たちに向けての「貯蓄から投資へ」のメッセージも込めて、NISA制度の抜本的拡充・恒久化の方針が示されたのではないでしょうか。それでは、2024年に始まる新しいNISA制度の魅力とは何なのでしょうか。 ポイントは以下のとおりです。

ところで、日本人の金融リテラシーが低い、という説を唱える方もおられますが、バブル崩壊後のデフレ時には預貯金中心の貯蓄に励み、2012年末以後のアベノミクスでの海外株式とりわけ米国株投資、そして、足許のインフレと米国の利上げ、欧州の地政学リスク等に伴う日本株投資の見直しは、外国人投資家のマーケット感応度の高さだけではなく、日本人の金融リテラシーが必ずしも低くないことの証左であるようにも思えます。

ようやく日本でも高校の家庭科を中心に学校での金融経済教育が始まりました。そして、前述の通り2024年1月からはいよいよNISAの恒久化、簿価ベースで総額最大1,800万円への大幅非課税枠拡大が行われます。米国では401k(確定拠出年金)の税制優遇が米国株の復調と相俟って、米国人の金融資産を大いに増大させ、NISAの手本となった英国のISAも恒久化によって金融所得拡大にはずみがつきました。このように税制優遇の拡大と恒久化は、国民の富を増大させる起爆剤となりえるのです。

※上記の内容は2023年6月現在の情報に基づき作成したものです。今後、税制等は変更されることがあります。

※NISAに関する詳細は、当行ホームページまたは店頭でご確認ください。

※投資信託に関する詳細は、当行ホームページまたは店頭でご確認ください。

|

商号等 | 株式会社北九州銀行 | |

|---|---|---|---|

| 登録金融機関 | 福岡財務支局長(登金)第117号 | ||

| 加入協会 | 日本証券業協会、一般社団法人金融先物取引業協会 | ||